Banco Central mejora el panorama de crecimiento para este año, pero abre la puerta a una posible recesión en 2023

El informe también revisó a la baja el cuadro para la inversión: alertó que la contracción sería de 4,8% en 2022 y de 2,2% en el período siguiente.

- T+

- T-

Para algunos dejó un sabor amargo. Para otros, el Informe de Política Monetaria (IPoM) que presentó ayer el Banco Central fue la actualización que esperaban. Lo cierto es que el panorama de la economía chilena está lejos de mejorar y la inflación se va consolidando como una de las mayores preocupaciones.

El escenario base del instituto emisor ahora prevé que la variación anual del Índice de Precios al Consumidor (IPC) se eleve hasta algo por debajo de 13% en el tercer trimestre, para comenzar a descender y cerrar el año cerca de 10%, ambos sobre lo que se anticipaba en marzo.

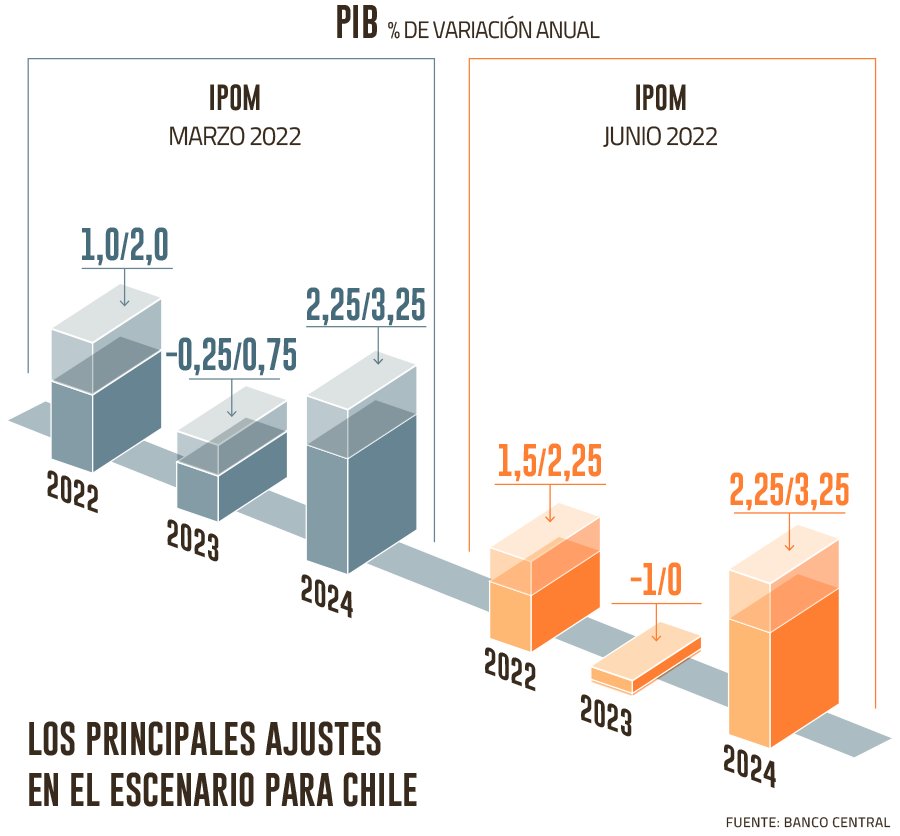

Pero el costo de vida no es el único problema que enfrenta el país: el crecimiento y la inversión fueron algunas de las otras luces rojas que se prendieron tras el informe. Pero, para este año sí hubo algo de optimismo: el Producto Interno Bruto (PIB) crecería entre 1,5% y 2,25%, o sea más que el rango contemplado en marzo, que iba de 1% a 2%.

La presidenta del instituto emisor, Rosanna Costa, lo repitió una y otra vez a lo largo de la jornada: “La economía ya entró en una fase de ajuste”, dijo ante los senadores de la comisión de Hacienda.

Pese a ello, afirmó: “El mayor dinamismo del consumo durante la primera parte del año lleva a revisar al alza su proyección de crecimiento para 2022, retrasando su ajuste hacia la segunda parte de este año y 2023”.

Para el próximo año el camino se pone cuesta arriba: ahora el escenario central prevé que el PIB podría contraerse hasta 1%, mientras que al otro extremo del rango se fija un techo de 0% para la actividad.

Un panorama que definitivamente abre la puerta a una recesión, y más pesimista que la caída de 0,25% a un alza de 0,75% que se proyectaba en el IPoM anterior.

De cara a 2024 se sigue estimando una expansión del Producto entre 2,25% y 3,25%, valores que están en línea con el crecimiento potencial.

Las definiciones de Costa

“El fenómeno inflacionario que estamos viviendo es, sin duda, un fenómeno global y multicausal, pero su intensidad está directamente relacionada con una serie de factores internos que, en su conjunto, explican la mayor parte del aumento de la inflación local durante el último año y medio”.

“Acomodar un proceso inflacionario que tiene que bajar desde el 13% al 3%, se hace más difícil y exige alguna dosis distinta a la tradicional”.

“Era muy importante y deseable tener una base macroeconómica balanceada para enfrentar mejor shocks externos como los que tuvimos. Desafortunadamente esos shocks externos llegaron y se montaron sobre una base que todavía no había logrado un balance interno deseable”.

“A diferencia de trimestres previos, la mayor parte de la sorpresa inflacionaria de los últimos meses se relaciona con los precios de los alimentos y los volátiles”.

“No puedo sino volver a señalar la relevancia de que nuestra economía sea capaz de resolver los desequilibrios que acumuló durante el año pasado”.

“La inflación ha llegado a niveles que no veíamos hace mucho tiempo (…) Cualquiera sea la situación, la inflación está afectando seriamente el bienestar de los hogares”.

“Sin duda que el aumento de la TPM no es un hecho inocuo para una economía. Tiene impactos en muchos ámbitos”.

“En el caso de las condiciones financieras, juegan un rol relevante el deterioro ya ocurrido en el mercado de capitales y los menores niveles de ahorro de largo plazo para el financiamiento de la inversión”.

“La incertidumbre es un factor que tiene un impacto importante dentro de los proyectos de inversión y estamos en un contexto de alta incertidumbre por factores internos, externos”.

“Los fundamentos de la inversión también han empeorado. En el caso de las condiciones financieras, juegan un rol relevante el deterioro ya ocurrido en el mercado de capitales y los menores niveles de ahorro de largo plazo para el financiamiento de la inversión”.

“Más que un proceso de estanflación, lo veo como un proceso de ajuste”.

Inversión a la baja

Otra de las notas de alerta que expuso el Central tuvo que ver con la inversión. Si bien en marzo el IPoM ya había advertido de mermas tanto en 2022 como 2023, para la formación bruta de capital fijo, ahora alertó de “caídas más significativas” como consecuencia de fundamentos que se han resentido en estos meses.

Este año el indicador se desplomaría 4,8% -un punto porcentual peor a lo contemplado en el último ejercicio-, mientras que en el período que viene la contracción llegaría a 2,2%, lejos de la baja de 0,2% que se proyectaba en marzo. Recién en 2024 se retomarán números azules, con un crecimiento de 3%, un punto porcentual mejor a lo previsto hace unos meses.

El reporte enumera una serie de factores que explican este panorama más pesimista, y Costa los reiteró durante la jornada: las revisiones del catastro de inversión de la Corporación de Bienes de Capital, la persistencia de una elevada incertidumbre y una caída generalizada de las expectativas empresariales son solo algunos de los elementos que jugarán en contra este año y el próximo.

El camino del consumo

Una marcada diferencia entre la inversión y el consumo privado fue otra de las alertas del IPoM: mientras la primera solo se debilita, el segundo se mantiene en niveles elevados.

Este año el consumo privado crecería un 2,1%, una mejora desde la caída que se proyectaba en el IPoM de marzo. El año que viene, eso sí, la contracción llegaría a 4,1%, profundizándose desde la merma de 1,1% contemplada hace unos meses.

Al mirar el panorama para el consumo total, los ajustes son más o menos similares: para 2022 el Central pasó de prever una caída de 0,2% a un crecimiento 2,8%, mientras que para el próximo año la baja sería de 3,7%, o sea 2,9 puntos porcentuales peor a lo esperado en marzo. Y aunque en 2024 se retomaría el crecimiento, sería a un ritmo de 2,4%, siete décimas menos que en el ejercicio previo.

En su explicación, el banco señaló que la liquidez remanente de las medidas de estímulo adoptadas en 2021 continuará sosteniendo el consumo en lo inmediato, pero la mayor parte de sus fundamentos apuntan a que este “se debilitará” durante la segunda parte del año.